Les prix des métaux de base, des métaux industriels et des métaux précieux s’envolent, mais les spécialistes réunis à l’occasion de la Conférence mondiale sur les mines et métaux de BMO cette année ont déclaré que nous sommes encore loin d’une nouvelle normalité, alors que le monde entreprend une transition énergétique qui représente le plus grand bouleversement de l’économie mondiale de mémoire humaine.

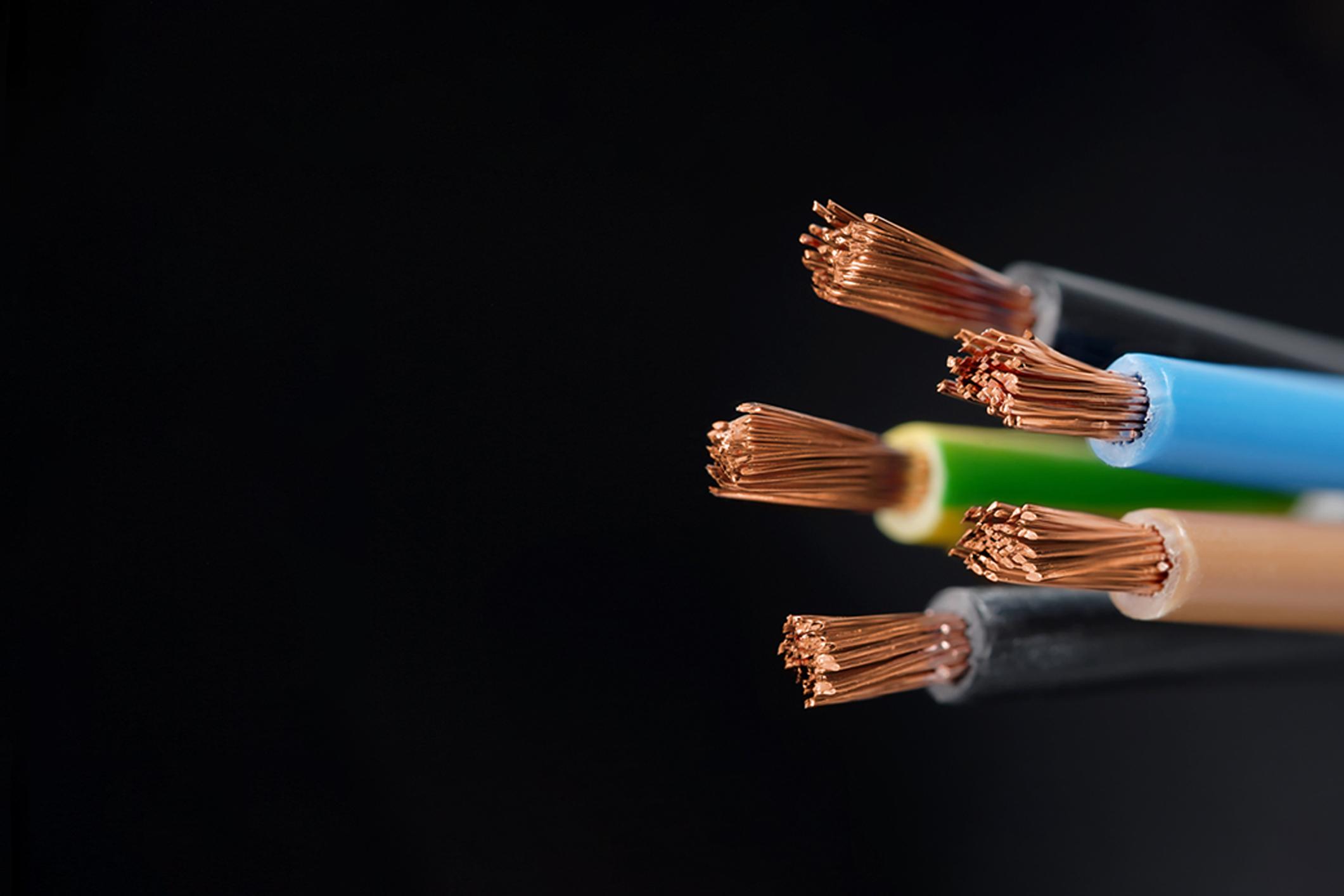

C’est notamment le cas du cuivre, métal essentiel pour les applications liées aux énergies renouvelables – des batteries de véhicules électriques aux panneaux solaires en passant par le câblage de base – alors que nous définissons un nouvel avenir énergétique, ont déclaré les participants.

« À l’heure actuelle, nous avons des marchés qui sont limités par l’offre, et si nous repensons à certains des thèmes que nous avons vus dans les présentations jusqu’à présent, nous constatons, de toute évidence, une bonne tendance de la demande à long terme », a déclaré Colin Hamilton, analyste des produits de base de BMO, à l’ouverture de la séance de discussion sur les produits de base et matériaux critiques, auquel participaient également Duncan Hobbs, directeur de recherche chez Concord Resources Ltd., Andrew Cole, directeur général et chef de la direction d’OZ Minerals, Jeremy Weir, président directeur général et chef de la direction de Trafigura Pte et Randy Smallwood, président et chef de la direction de Wheaton Precious Metals.

Le jour même où l’indice Bloomberg des matières premières a atteint son plus haut niveau depuis 2014, et le sous-indice des métaux son plus haut niveau depuis 2011, les producteurs, les investisseurs et les négociants en métaux ont déclaré que les facteurs favorisant la hausse des prix, de l’explosion de la demande à l’absence de nouvelle offre, sont de loin plus nombreux que les facteurs qui pourraient atténuer les prix, comme un effondrement de la demande lié à l’inflation.

Un cycle à part

De l’avis général, le cycle de la demande qui a vu de nombreux métaux atteindre des sommets en dix ans est différent des super-cycles de matières premières passés, lorsque la demande était délimitée géographiquement, de la reconstruction après la Seconde Guerre mondiale aux changements systémiques aux États-Unis, en passant par l’industrialisation du Japon et, plus récemment, de la Chine.

« Ce à quoi nous assistons aujourd’hui, c’est à un changement mondial, alors que la croissance ne vient pas nécessairement uniquement de la Chine », a déclaré Jeremy Weir de Trafigura, dont la société multinationale spécialisée dans la négociation de matières premières est le plus grand négociant privé de métaux et le deuxième négociant de pétrole au monde.

« Ce changement se profile à l’échelle mondiale par l’intermédiaire du processus de décarbonation. On parle ici de construction, de réseaux électriques et de nombreux autres aspects ayant un effet sur nos modes de vie », a-t-il déclaré, notant que l’offre n’est pas au rendez-vous, malgré les prix élevés des métaux.

Inflation géologique et enjeux de mise en valeur

Alors que la demande est très élevée et qu’elle ne devrait pas s’essouffler de sitôt, le secteur minier aura du mal à fournir ne serait-ce que les métaux nécessaires aux premiers stades de l’électrification et des autres tendances à la décarbonation.

Le problème, selon les participants, est de trouver les ressources et de les mettre en marché dans un contexte où les actionnaires hésitent à accorder aux sociétés minières les budgets d’investissement nécessaires pour trouver et mettre en valeur de nouveaux gisements qui, dans la plupart des cas, ne commenceront pas à produire avant une décennie ou plus, et qui peuvent souvent coûter beaucoup plus cher que prévu.

« Je pense que c’est l’une des raisons pour lesquelles de nombreuses entreprises n’ont pas de portefeuille de projets de croissance, parce qu’elles ne reçoivent pas le soutien nécessaire », a déclaré Andrew Cole, de la société minière australienne OZ Minerals. « On le voit dans la réduction des dépenses d’exploration, on le voit dans la réduction des dépenses de mise en valeur, on le voit dans la réduction des dépenses d’immobilisations. »

Randy Smallwood, président et directeur général de la société canadienne Wheaton Precious Metals, a qualifié le problème « d’inflation géologique ».

« Il est de plus en plus difficile de trouver des gisements, et lorsque vous les trouvez, il est également de plus en plus difficile de faire avancer les projets », a-t-il déclaré, en évoquant des projets qui passent le stade de l’exploration et de la validation des ressources, mais qui sont ensuite rejetés au stade de l’obtention des permis en raison de l’opposition de la collectivité.

« Et donc, nous avons cet autre impact primordial de l’inflation qui va continuer à faire grimper les prix. »

Prix des produits de base – la nouvelle normalité n’est pas encore là

Les prix des métaux, ont déclaré les conférenciers, sont et resteront tributaires des forces opposées de la demande, d’une part, et potentiellement de la destruction de la demande, d’autre part, lorsque les consommateurs commenceront à rechigner devant le coût des dépenses discrétionnaires consacrées aux biens contenant des métaux.

Lorsque l’animateur, Colin Hamilton, leur a demandé si les prix actuels, qui se situent bien au-dessus de la courbe des coûts, représentaient la nouvelle normalité, les invités ont été unanimes à prédire que des prix plus élevés prévaudraient à long terme.

« Je ne suis pas convaincu que nous ayons encore atteint la nouvelle normalité », a affirmé M. Weir, faisant écho au sentiment de ses collègues spécialistes.

Duncan Hobbs de Concord Resources Ltd., négociant en matières premières spécialisé dans les métaux non ferreux et les minéraux associés, a déclaré que si l’inflation peut nuire à la demande à court terme, les prix des métaux à plus long terme en seront avantagés, comme les investisseurs se tournent vers les métaux comme une couverture contre l’inflation.

Si les investisseurs dans des secteurs comme la technologie, par exemple, réaffectaient une toute petite partie de leurs placements aux métaux et aux mines, cela pourrait avoir un effet considérable.

« Ça ne prendrait pas grand-chose. Un simple petit déplacement d’actifs d’autres marchés vers les matières premières pourrait avoir une incidence à la hausse très puissante sur les prix des matières premières, à mon avis », a-t-il expliqué.

L’enjeu du cuivre

Si l’on estime que de nombreux métaux profitent de l’explosion de la demande liée à la transition énergétique et à l’électrification, le plus souvent évoqué est sans doute le cuivre, un métal utilisé dans d’innombrables applications.

« La demande pour le cuivre est réelle et l’offre n’est tout simplement pas au rendez-vous. Cela devient difficile », a déclaré M. Smallwood.

« C’est l’une des très rares matières premières dont tous les pays de la planète ont besoin en quantités croissantes, peu importe si vous vous industrialisez ou si vous tentez de vous décarboner », a expliqué M. Cole. « Je crois fondamentalement au marché du cuivre. Je pense que le contexte est incroyablement difficile au chapitre de l’offre, que les difficultés ne font que croître, et que la demande ne progresse que dans une seule direction. »